Mitteilungen anderer Behörden

Die Grundsteuer wird in Rheinland-Pfalz wie bisher auch in drei Schritten ermittelt:

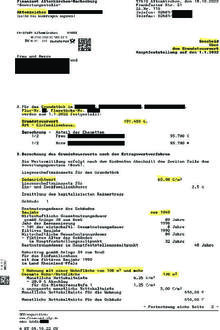

1. Feststellung des Grundsteuerwerts durch das Finanzamt

Auf Grundlage der eingereichten Feststellungserklärung (Steuererklärung) ermittelt das Finanzamt den Grundsteuerwert. Die Eigentümerin bzw. der Eigentümer des Grundbesitzes erhält hierüber einen Bescheid über den Grundsteuerwert - Hauptfeststellung auf den 1. Januar 2022.

Dieser enthält keine Zahlungsaufforderung!

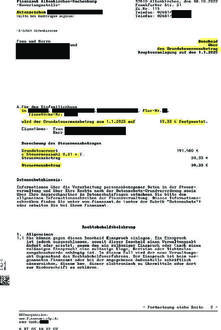

2. Festsetzung des Grundsteuermessbetrags durch das Finanzamt

Der Grundsteuerwert wird vom Finanzamt mit der gesetzlich festgelegten Grundsteuermesszahl multipliziert. Das Ergebnis ist der Grundsteuermessbetrag. Die Eigentümerin bzw. der Eigentümer des Grundbesitzes erhält hierüber einen Bescheid über den Grundsteuermessbetrag - Hauptveranlagung auf den 1. Januar 2025.

Dieser enthält ebenfalls keine Zahlungsaufforderung

3. Festsetzung der Grundsteuer durch die Kommune

Die Kommune multipliziert den vom Finanzamt mitgeteilten Grundsteuermessbetrag mit dem einschlägigen Hebesatz der Stadt oder Gemeinde und setzt die Grundsteuer fest. Die Eigentümerin bzw. der Eigentümer des Grundbesitzes erhält einen Grundsteuerbescheid.

Erst dieser Bescheid enthält eine Zahlungsaufforderung!

Grundsteuerzahlungen nach neuem Recht sind ab dem 1. Januar 2025 zu leisten.